- 제약·바이오

- 국내사

코로나에도 아랑곳 100억원대 블록버스터 제네릭 속속 등장

-

가

-

국내 제약사 만성질환 치료제 주요 품목들 매출 고공행진

제네릭 비중 확대로 글로벌 제약사 일부 약물들 대열 이탈

제약업계에서는 연매출 100억원 이상을 기록한 의약품을 '블록버스터' 품목이라고 부른다.

많은 제약사가 이 같은 블록버스터 품목 배출이라는 목표 아래 신약 개발과 함께 복제의약품(제네릭)을 매년 쏟아내기를 반복한다. 지난해에도 제약사별로 신약과 제네릭 판매에 열중하며 의료기관 처방 시장을 공략하기 위한 영업‧마케팅 전쟁은 계속됐다.

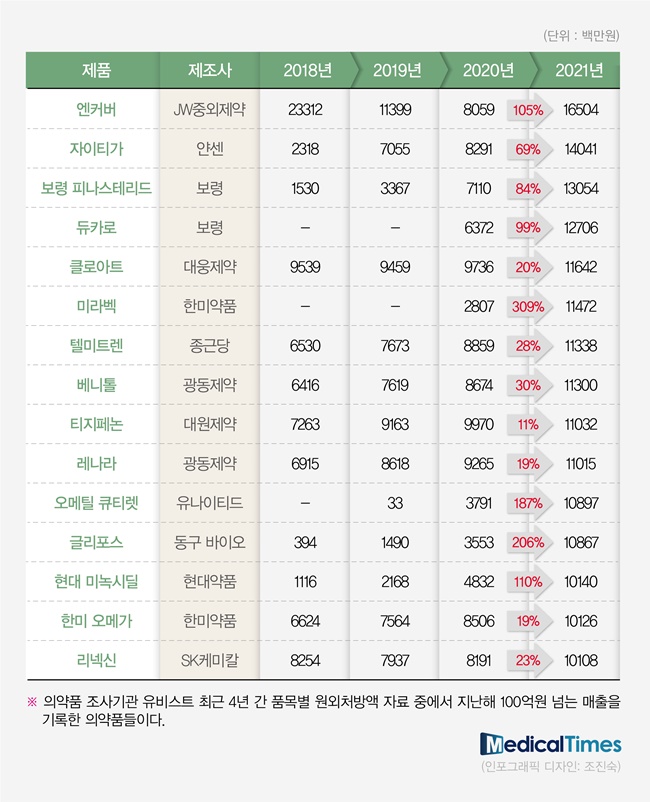

그렇다면 지난 한 해 코로나 대유행 장기 상황 속에서도 선전하며, 국내 의약품 시장에서 '블록버스터'의 기준인 연간 원외 처방액 100억원을 넘어선 품목들은 어떤 것이 있을까.

메디칼타임즈는 4일 지난해 품목별 원외처방액 규모를 분석하고 제약사별 신규 블록버스터 품목과 의료 현장에서 성장 배경을 찾아봤다.

매출 지지대로 자리매김한 만성질환 치료제

우선 지난해 새롭게 한 해 100억원 매출을 넘어선 주요 품목들을 살펴보면, 대부분 국내 제약사 품목이 다수를 차지했다. 사실상 신약 보다는 복제약, 즉 제네릭 위주였다.

이 가운데 고혈압‧고지혈증으로 대표되는 만성질환 치료제가 국내사들의 매출 성장의 버팀목이 된 것으로 분석됐다.

구체적으로 보령제약의 고혈압‧고지혈증 3제 복합제인 듀카로(피마사르탄+암로디핀+로수바스타틴)가 지난해 처방실적으로만 127억원을 기록하며 전년 대비 99%나 급상승했다. 보령제약의 전문의약품 대표 브랜드로 자리매김한 '카나브 패밀리'에 속하며 출시 2년 만에 내과 위주 병‧의원 시장에서 경쟁력을 갖췄다는 평가다.

여기에 지난해 의학계를 중심으로 오메가3 효용성 논란이 벌어졌지만 정작 의료현장에서는 중성 지방 치료제로서 존재감을 인정받은 일부 오메가3 성분 의약품도 선전한 것으로 나타났다.

이 중 유나이티드제약의 '오메틸큐티렛'의 성장이 주목된다. 지난해에만 109억원의 매출을 기록해 전년(38억원)보다 187%의 성장을 이끌어내며 오리지널 품목을 보유한 건일제약(오마코) 등 전통의 강자를 위협할만한 존재감을 보여줬다.

여기에 강력한 영업력을 앞세운 한미약품의 '한미 오메가'도 지난해 101억원의 매출을 기록, 블록버스터 품목에 이름을 올리며 경쟁에 합세했다.

대한내과의사회 곽경근 총무이사(서울내과)는 "오메가3가 심혈관계 질환 예방에 효과가 있는 것으로 알려져 있지만 추가적으로 부정맥 등 여러 가지 질환에 의학적 효과를 기대해볼 수 있어서 시장을 관망하고 있는 입장"이라면서도 "다양한 연구가 엇갈리고 있지만 여전히 효과의 근거는 미약한 것으로 판단한다"고 평가했다.

이어 "효과가 있다는 연구의 경우 환자 선정 등 제시한 근거가 다른 비교 연구보다 설정이나 결과가 미약하다"며 "의학 용어로 개원가에서는 일종의 컨트로버시(Controversy), 즉 논쟁이 여전한 상황"이라고 덧붙였다.

더불어 인구 고령화에 따른 과민성 방광, 전립선 비대증 등 비뇨질환자가 늘어나면서 관련 의약품 시장도 제네릭을 중심으로 급속도로 성장하고 있는 것으로 나타났다.

대표적인 품목을 꼽자면 한미약품의 과민성 방광 치료제인 미라벡이다. 미라벡은 지난해에만 115억원의 매출을 기록해 출시 2년 만에 단숨에 블록버스터 자리를 차지했다.

반대로 오리지널 품목인 아스텔라스 과민성방광 치료제 '베타미가(미라베그론)'의 경우 614억원을 기록해 전년(692억원)보다 매출이 줄어드는 등 경쟁이 치열해지는 형국이다.

하지만 의료계에서는 이 같은 비뇨질환 치료제 성장을 두고서 비판적인 시각을 드러냈다. 환자가 늘어난 것은 사실이지만 진료과목 전문의 판단에 따른 처방에는 아쉬움이 존재한다는 지적이다.

대한비뇨의학과의사회 민승기 보험부회장(골드만비뇨의학과의원)은 "과민성 방광 환자들은 비슷한 수준이지만 재발성, 만성 방광염 환자는 늘어나는 것이 보인다"면서 "미라베그론 성분 의약품의 경우 비뇨의학과 외에도 산부인과, 내과, 가정의학과 등 다른 진료과목 병‧의원도 처방이 되고 있다"고 설명했다.

이어 민 보험부회장은 "미라베그론 성분 자체가 약물 부작용에 부담이 덜하다. 여기에 제네릭 시장도 커지면서 현재 처방이 늘어나고 있는 상황"이라며 "다만, 적재적소에 약물을 처방하고 있는 지에 대해선 의문이 존재한다. 해당 약물 처방에 대한 신중함이 필요한 시기"라고 평가했다.

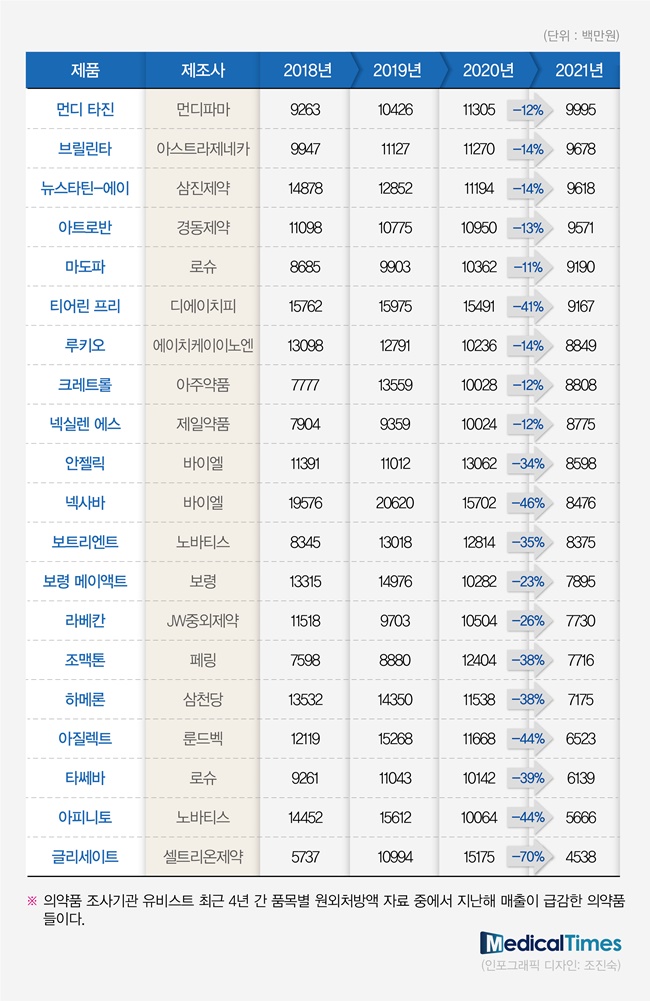

블록버스터 대열 '이탈'하는 글로벌 품목들

지난 한 해 급성장한 품목이 있는데 반해 반대로 블록버스터 대열에서 이탈한 품목들도 여러 가지다. 지난 몇 년간 오리지널 지위를 과시하며 시장을 지배했지만 제네릭의 대거 진입으로 매출이 줄어든 사례가 대표적이다.

구체적으로 기존까지 100억원 매출을 유지해왔던 한국아스트라제네카의 항혈소판제 '브릴린타(티카그렐러)'가 지난해 97억원을 기록, 전년(113억원)보다 14% 매출이 급감했다.

이는 지난해 11월 물질특허 만료에 맞춰 제네릭들이 대거 진입한 것이 원인이 됐다는 평가다.

또한 출시 후 10년 넘게 간암치료제 시장에서 압도적인 영향력을 발휘하던 '넥사바(소라페닙)'도 마찬가지다. 앞서 바이엘은 지난 2006년 신장암 치료제로 넥사바를 국내 출시했다. 이어 2008년 간세포암 적응증을 획득했다. 2011년 보험급여가 적용되면서 본격적으로 매출이 발생하기 시작했다.

넥사바는 2018년 렌비마가 국내 출시되기 전까지 유일한 간암치료제로 10년간 독점적인 지위를 누렸다.

하지만 경쟁 약물의 등극과 국내사의 제네릭 출시로 인해 매출이 급감, 지난해 약 85억원의 매출을 기록하는 데 그치고 말았다. 157억원이었던 전년도 매출액을 고려하면 46%나 감소한 수치다.

아울러 국내사들의 제네릭 공략을 견디지 못해 시장 철수를 선언할 만큼 매출이 추락한 품목도 존재한다.

최근 30년간 국내 파긴슨병 치료를 담당하던 레보도파 계열 오리지널 약물인 한국로슈 마도파가 주인공. 명인제약 명도파 등 제네릭들의 출시로 국내 시장에서 이미 철수한 상태다.

이 결과는 매출 추락으로 이어졌다. 100억원 안팎을 유지했던 매출이 지난해 11% 감소해 90억원 수준에 머무른 것이다. 이를 두고서 의학계에서는 오리지널 의약품의 국내 철수 소식을 아쉬워하면서도 이를 보존할 수 있는 정부의 제도적 장치 마련이 필요하다고 강조하고 있다.

대한파킨슨병 및 이상운동질환학회 고성범 회장(고대구로병원)은 "제네릭 생산은 당연한 결과인 만큼 이들 제약사를 탓할 문제는 아니지만 레보도파 계열 약물 중 오리지널이 한 개도 남아있지 않다는 사실에 대해 환자들의 걱정이 크다며 "이러한 부분에 정부의 정책적인 지원이 없다는 점은 아쉬운 부분"이라고 털어놨다.

고 회장은 "파킨슨병 환자는 산정특례 대상이다 보니 고가의 약제라 하더라도 부담이 그리 크지 않다"며 "정부의 건강보험 재정 문제는 이해하지만 적절한 약가 설정으로 오리지널 치료제가 국내 공급이 끊기는 상황만은 막아줬으면 한다"고 말했다.

관련기사

- 류마티스에 코로나 중증 치료까지…존재감 커진 악템라 2022-01-28 05:30:00

- 한미약품 매출 호실적…영업이익 160% 증가 2022-01-27 15:31:38

- 국산 혈압약 '아모잘탄패밀리' 누적 매출 1조원 돌파 2022-01-27 11:51:48

- 끝 모를 코로나 터널 지난 진해거담제 급여 확대 덕 볼까 2022-01-24 12:03:46

- 100억원대 블록버스터 약물 씨앤유캡술 유효성 시험대 2022-01-20 05:45:56