기획 비용 처리 기준 논란…회계 기준 따라 실적 오락가락

금융당국이 실적 부풀리기 논란에 휩싸인 바이오업체에 대한 감리에 착수하면서 비용 처리 기준과 원칙에 대한 관심이 집중되고 있다. 논란의 원인과 바람직한 자산화 기준, 실적 쇼크 가능성 등을 짚었다. -편집자 주금융감독원이 실적 부풀리기 논란에 휩싸인 바이오업체에 대한 테마감리에 들어가면서 업체들의 자산화율에 대한 관심이 높아지고 있다.

<상>임상 시작부터 자산화…회계 기준 문제없나

연구개발비를 자산 혹은 비용으로 처리하냐에 따라 실적이 크게 좌우될 수 있는 만큼 업체별 옥석 가리기 기준이 R&D 비용의 자산화 비율이 될 가능성도 제기된다.

특히 자산화 비율이 높으면서 매출액 대비 연구개발비가 더 많은 업체의 경우 향후 보수적인 회계 원칙을 통한 대규모 적자나 연속 적자 기록으로 관리 종목 지정, 상장 폐지 요건 부합 등의 2차 쇼크 가능성도 뒤따른다.

자산→손실 시한폭탄…고 자산화율 업체는

최근 495억원의 순자산이 급감한 바이로메드와 흑자에서 적자로 돌아선 차바이오텍 역시 연구개발비의 회계 처리 기준에 따라 희비가 엇갈린 케이스.

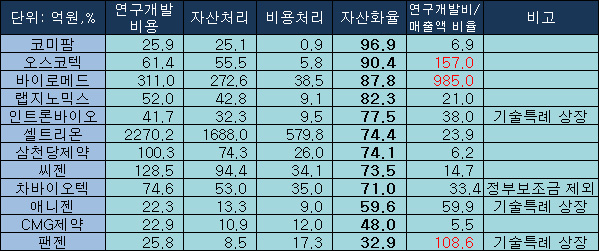

지난해 연구개발비의 비용-자산 처리 현황을 공개한 업체들의 공시 내용을 분석한 결과 다수의 바이오업체들에서 높은 연구개발비 자산화 비중이 확인됐다.

코미팜의 경우 2017년 25억 9000만원의 연구개발 비용 중 25억 1000만원을 자산으로 처리했다. 비용으로 처리한 금액은 약 9000만원에 불과했다.

바이로메드는 311억원 중 272억원(87.8%)을, 랩지노믹스는 52억원 중 42억 8000만원(82.3%)을, 인트론바이오는 41억 7000만원 중 32억 3000만원(77.5%)을, 셀트리온은 2270억원 중 1688억원(74.4%)을 자산으로 처리했다.

이어 삼천당제약은 100억원 중 74억원(74.1%)을, 씨젠은 129억원 중 94억원(73.5%)을, 차바이오텍은 75억원 중 53억원(71%)을, 애니젠은 22억원 중 13억원(59.6%)을, CMG제약은 23억원 중 11억(48%)을 자산으로 인식했다.

위 업체들은 연구개발비용의 자산화 비율이 0%에 수렴한 케어젠이나 에이티젠, 펩트론과 같은 바이오 연구개발 업체들과는 대조를 이룬다.

문제는 연구개발비 대 매출액의 비율이 높은 기업의 경우 재무건전성 마저 위험해 질 수 있다는 점.

코미팜은 자산화율이 96.9%에 달하지만 매출액 대비 연구개발비의 비중은 6.9%에 불과했다.

반면 오스코텍은 매출액 대비 연구개발비의 비율이 157%, 바이로메드는 985%, 팬젠은 108.6%에 달한 것으로 나타났다.

바이로메드이 경우 매출액보다 연구개발비의 규모가 10배 가량 많다는 뜻이다.

신약개발이 실패로 돌아갈 경우 이들 자산은 손실 처리된다. 실제로 보타바이오의 경우 2015년 자산으로 처리했던 연구개발비 30억원을 일시에 손실 처리하며 실적 쇼크를 일으킨 바 있다.

금감원이 회계 기준을 들여다보기 시작한 이유도 개별업체들이 낙관적으로 자산화했던 개발비를 일시에 손실로 처리하는 경우 급격한 실적 악화와 이로 인한 투자자 피해가 우려된다는 점이 작용했다.

임상 시작부터 자산화…애매모호한 회계 기준

연구개발비는 동전의 양면이다.

연구비는 일반적으로 당기 비용처리를 하지만 제품개발로 이어지는 개발비는 무형자산에 속하기 때문에 '자산'으로 처리한다.

가시적인 연구 성과 등이 기대되는 경우 자산 인식과 같은 '윈도드레싱'으로 자금 수혈에 유리한 조건을 만들 수 있다. 반면 신약 개발에 실패해 자산을 일시에 손실처리하는 경우는 재무건전성에 치명타를 입힌다.

자사 개발 신약이나 제네릭(복제약) 품목군 등 캐시카우를 보유한 제약사는 연구개발비를 주로 비용으로 처리하지만 벤처에 속하는 바이오업체는 관행적으로 연구개발비 대다수를 자산으로 인식해왔다.

2016년 기준 제약바이오 상장기업 152곳 가운데 55%인 83개 업체가 연구개발비를 무형자산으로 계상했다. 누적된 비용 규모는 1조 4699억원에 달한다.

자산 인식의 조건은 개별 프로젝트와 관련 ▲무형자산을 사용 및 판매하기 위해 그 자산을 완성할 수 있는 기술적 실현가능성 ▲무형자산을 완성하여 사용하거나 판매하려는 기업의 의도 ▲무형자산을 사용하거나 판매할 수 있는 기업의 능력 등을 제시할 수 있는 경우다.

자산화율 50% 이상을 기록한 다수의 업체들은 신약후보 물질 발굴 단계 이전은 비용 처리를, 이후는 무형자산으로 인식하고 있었다.

실제로 차바이오텍이 전임상단계를 통과한 이후 제품화 가능성이 높은 프로젝트에 발생한지출을 무형자산으로, 오스코텍이 신약후보물질발굴단계에 발생된 지출을 무형자산으로 인식하는 등 다수의 업체가 임상 진입을 기준으로 자산화를 시도한다.

반면 신약 개발이 신약후보물질도출연구, 신약후보물질발굴, 전임상, 임상1상, 임상2상, 임상3상, 정부허가, 제품 판매시작 등의 단계로 진행된다는 점에서 임상 진입 시점의 자산화는 지나친 낙관화라는 지적도 나온다.

연구개발비를 모두 비용 처리하는 B업체 관계자는 "낙관적인 자산화가 손실 처리될 수 있는 만큼 보다 엄격한 회계 처리 기준이 필요하다"며 "회계 처리 기준과 관련해서는 글로벌 제약사를 참고할만 하다"고 덧붙였다.

글로벌 제약사의 경우 신약 개발의 불확실성을 고려, 대부분 정부의 판매 승인 시점 이후의 지출만을 자산화하고 있다.