|칼럼|연세교토 세무회계 조인정 세무사

이번호부터는 올해부터 변경된 소득세에 관해서 다루어 보자.

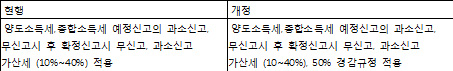

1. 가산세 감면 확대

2018.1.1. 이후 도래하는 확정신고기한까지 신고하거나 결정 또는 경정하는 분부터 적용

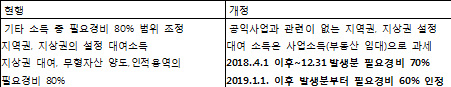

2. 기타소득 범위 및 필요경비율 조정

따라서 기존에 의원 인수시 발생하는 권리금에 대해서 80%가 필요경비로 인정 되었으나 올해 4월부터는 필요경비가 70%만 인정되고 내년부터는 60%만 인정되므로 의원 양도는 올해 안으로 이뤄지는 것이 절세적인 측면에서 바람직하다.

예를 들어 올해 3월에 권리금 1억원에 양도했으면 80%인 8천만원이 경비로 인정되므로 2천만원만 소득으로 잡히나 올해 4월에 양도한 경우는 70%인 7천만원만 경비로 인정되므로 소득이3 천만원으로 내년에 양도시는 4천만원으로 잡힌다.

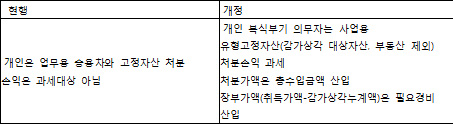

3. 개인사업자의 사업용 유형고정자산 처분손익 과세

2018.1.1 이후 개시하는 과세기간부터 적용, 다만 건설기계 처분의 경우 2020년 이후 처분하는 분부터 적용

예를 들어 예전에는 의료기기 양도시 처분 손익에 대해서는 과세하지 않았으나 올해부터는 처분손익에 대해서도 과세 한다. 특히나 승용차나 의료기기 처분 금액이 매출이 잡히므로 의료 수입이 4억이라서 현재 성실 신고자가 아니였으나 승용차나 의료기기 처분 금액까지 합산해서 5억이 넘을 경우 성실 사업자가 되므로 유의해야 한다.

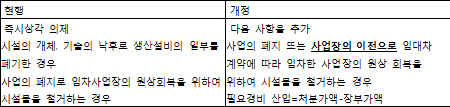

4. 즉시상각 의제대상 확대

2018.1.1 이후 사업장 이전분부터 적용

기존 세법에서는 사업 확대등으로 기존의 사업장에서 다른 사업장으로 이전할 경우 기존의 인테리어등의 시설물은 비용으로 처리할 수 없는 문제가 있었으나 올해부터는 비용으로 처리할 수 있다.

즉 병의원 이전시 기존의 시설장치등은 비용으로 처리할 수 없는 불합리한 면이 많아서 이번에는 이 부분이 개정되어 앞으로는 사업장 이전시 기존 사업장의 시설물을 비용으로 처리할 수 있다.

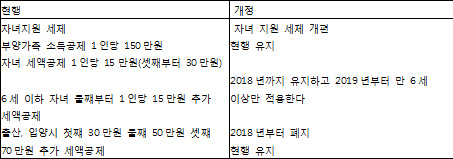

5. 보편적 아동수당 및 아동지원세제의 개정

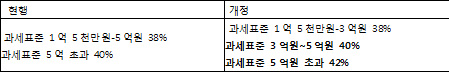

6. 소득세 최고세율 상향 조정

2018.1.1. 이후 개시하는 과세기간부터 적용

7. 계산서 관련 가산세 개정

2018.1.1. 이후 개시하는 과세기간부터 적용

8. 전자계산서 의무발급 사업자 확대

2019.7.1. 이후 재화 또는 용역을 공급하는 분부터 적용한다. 따라서 내년 7월부터는 2018년 수입금액이 3억 이상인 의원은 종이 계산서를 발행 할 수 없고 전자계산서를 발행해야 한다.

9. 의료비,교육비 세액공제 대상 성실사업자 범위 확대

2018.1.1 이후 개시하는 과세기간부터 적용

9. 성실신고 확인 제도의 확대 및 개선

성실신고 확인 대상 당해연도 수입금액 - 의원등의 성실사업자 수입금액을 5억원에서 3.5억으로 인하한다는 개정안은 당분간 유보되었다.

10. 기타

성실신고 확인 비용 세액공제 개인 100만원 한도-> 개인 120만원, 법인 150만원 한도 인상

예를 들어 병의원과 부동산 임대 사업장을 운영하는 원장님이 기존 병의원을 성실하게 신고하더라도 부동산 임대소득이 성실하지 않을 경우 기존에는 성실신고 확인 비용 세액공제를 받을 수 없었지만 새로 개정된 세법에 의하면 병의원에 해당하는 부분은 성실신고 확인 세액공제를 적용 받을 수 있다.