시설·인력·고객 모두 매력적…글로벌 회사 도약 기회

기존 주주도 40% 지분 잔류…협력해서 성장 등 기대

SK바이오사이언스 안재용 사장은 이번 독일 CDMO 기업인 IDT 바이오로지카를 인수한 것이 적절한 시점에 좋은 기회였다고 평가했다.

특히 SK바이오사이언스와 다양한 부분에서 시너지를 기대하며, 글로벌 기업으로 성장 가능성을 자신했다.

SK바이오사이언스는 27일 오전 IDT 바이오로지카 인수 소식을 알리면서 기자간담회를 갖고 인수 배경과 향후 성장 전략 등을 설명했다.

이날 오전 SK바이오사이언스는 공시를 통해 독일의 글로벌 제약·바이오 기업 클로케 그룹과 CMO(위탁생산) 및 CDMO(위탁개발생산) 전문 회사 IDT 바이오로지카(이하 IDT) 경영권 지분 인수 계약을 체결했다고 밝혔다.

SK바이오사이언스 안재용 사장은 "이번 인수는 참 좋은 회사 매력적인 회사를 적절한 시점에 매력적인 가격에 인수했다고 평가할 수 있다"며 "지난 2021년 상장 이후 가시적인 성과를 보여주지 못했는데 장고의 시간 끝에 좋은 기회를 가지게 됐다"고 서두를 시작했다.

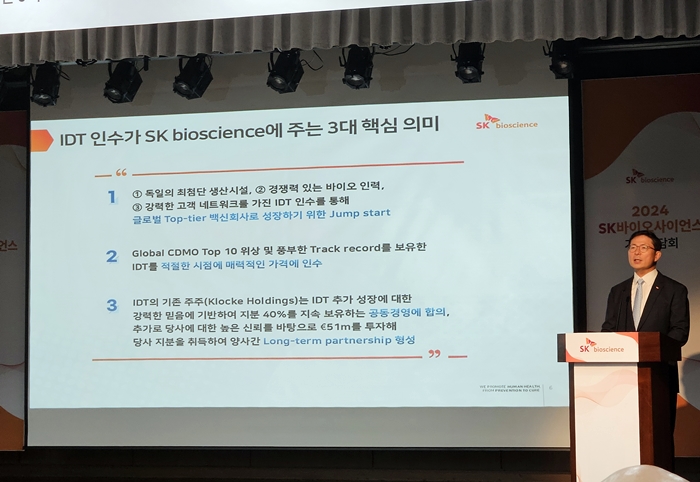

특히 이번 인수를 통해 해당 회사가 보유한 최첨단의 생산시설, 경쟁력 있는 바이오인력, 강력한 고객네트워크를 통해 글로벌 기회로 성장 가능성이 커졌다고 평가했다.

이와함께 기존의 IDT의 최대 주주인 클로케 그룹이 지분 40%의 잔류를 선택한데 이어 SK바이오사이언스 지분 일부 인수를 결정해 함께 성장하기로 결정한 것 역시 의미가 깊다고 강조했다.

안재용 사장은 "이번 딜과 관련해 양사의 결합은 퍼펙트 핏이라고 평가하고 있다"며 "우선 하드웨어적인 측면에서 기존 안동공장과 상당히 보완적인 면이 있어, 부족한 부분은 받아오고, 잘하는 부분은 넘겨주는 것이 가능할 것으로 보고 있다"고 말했다.

이어 "소프트웨어적은 측면에서도 SK바이오사이언스는 연구와 커머셜의 중간단계인 스케일업 등에 핵심 역량이 있는 만큼 IDT의 생산역량과 결합한다면 폭발적인 시너지가 있을 것"이라며 "매출 역시 양사를 합치면 7000억원 수준으로 사이즈업 자체에도 의미가 있다"고 덧붙였다.

특히 이번 딜을 통해서 SK바이오사이언스가 추진하는 3.0성장 전략이 가속화 될 것으로 기대했다.

이는 이번 딜을 통해 제조 R&D/인프라 강화에 직접적인 영향을 미치지만 이 외에도 포트폴리오의 확장과, 국가 확대를 위한 생산기반 확보, 넥스트 팬데믹의 글로벌 핵심 공급망 역할, 또 CGT 사업 확장 등에도 영향을 미칠 것이라는 기대다.

특히 IDT의 항암 바이러스 기술과 설비 등을 통해 CGT 사업의 앵커 역할을 해줄 것을 기대하는 한편, 전세계 진출을 위한 연결망이 될 것으로 예상했다.

안재용 사장은 "사실 안동 공장의 경우 현재 풀케파인 상황으로 백신 생산시설을 증설해야하는 상황"이라며 "이에 이번 인수는 그 시간을 벌어들인 것으로 미국, 유럽 최고 수준의 설비를 약 5년의 시간과 함께 샀다고 평가한다"고 전했다.

이에 따라 SK바이오사이언스는 이번 인수를 통해 양사의 발전을 통한 글로벌 기업으로 성장 가능성을 지속적으로 강조했다.

그는 "SK바이오사이언스와 IDT는 제품 구성 및 지역이 상이해, 높은 상호 보완성을 가지고 있으며, 새로운 시장 진출 및 영역 확대를 통해서 지속적으로 우상향하는 매출 성장을 견인할 것"이라고 지속적인 성장을 자신했다.

이는 프로덕트의 다양성과 함께 안동L하우스의 유럽 GMP를 넘어 ID가 보유한 미국 GMP 허가 등을 활용해 그 영역이 더욱 확장된다는 것.

아울러 CGT 등 포트폴리오의 다양성은 물론 글로벌 제약사의 소량 생산 수요가 늘어나는 것 역시 향후 원동력이 될 것으로 기대했다.

안 사장은 또 "IDT의 경우 현재 가동률이 다소 낮지만 오히려 이번 인수는 활용 가능한 케파가 있다는 것에 주목한 것으로, 빠른 시일내에 가동률을 높일 자신감이 있고 이에 수익성 개선이 될 것이라 보고 있다"고 전했다.

이외에도 이번 인수에 따른 SK팜테코의 사업과의 중복 등의 우려에 대해서도 선을 그었다. 또한 추가적인 M&A 가능성 등에 대해서도 열어뒀다.

안재용 사장은 "SK팜테코와도 중복이 아닌 시너지가 더 많다고 보고 있고, 이를 위해 협업과 커뮤니케이션을 진행하고 있다"며 "아울러 이번 인수처럼 지금이 좋은 회사를 좋은 가격에 살수 있는 기회라고 보고 있어, 추가적인 M&A에도 적극적으로 나설 생각"이라고 덧붙였다.

한편 이번에 인수한 IDT 바이오로지카는 1921년 설립된 CMO, CDMO 전문 바이오기업으로, 미국, 유럽뿐 아니라 10개 이상의 핵심 의약품 규제기관으로부터 인정받은 생산시설 등을 보유하고 있다.

이에 SK바이오사이언스는 독일에 설립된 100% 자회사를 통해 클로케 그룹이 보유한 IDT 바이오로지카 구주 일부와 유상증자를 통해 발행되는 약 7,500만 유로(한화 약 1,120억 원)의 신주를 포함, 회사 지분 60%를 약 3,390억 원에 취득하고, 클로케그룹은 IDT 바이오로지카 지분 40%를 유지하는 동시에 약 760억 원을 투자해 SK바이오사이언스 지분 1.9%를 신규 확보할 예정이다.