로그인을 하시면 메디칼타임즈의

로그인을 하시면 메디칼타임즈의다양한 연관서비스를 이용하실 수 있습니다. 가입 시 등록한 정보를 입력해주세요.

개인정보 보호를 위한 비밀번호 변경안내

주기적인 비밀번호 변경으로 개인정보를 지켜주세요.

개인정보 보호를 위한 비밀번호 변경안내

주기적인 비밀번호 변경으로 개인정보를 지켜주세요.안전한 개인정보 보호를 위해 3개월마다 비밀번호를 변경해주세요. ※ 비밀번호는 마이페이지에서도 변경 가능합니다.

- 제약·바이오

- 바이오벤처

"바이오텍에 꽂힌 빅파마, 5년 M&A에만 1328조원"

-

가

-

삼정KPMG, 글로벌 제약‧바이오 분석, BMS‧화이자 주목

"특허만료 등 정책적 이슈, 바이오텍 인수로 돌파 전략"

글로벌 제약‧바이오 시장에 특허 절벽을 비롯해 규제 압력 등의 이슈가 발생하면서 빅파마들의 자금력을 바탕으로 적극적인 M&A를 하고 있는 것으로 나타났다.

종양학과 희귀질환 분야 M&A를 통해 신성장 동력을 찾고자 하는 의지로 풀이된다.

8일 삼정KPMG가 발간한 '빅파마 M&A 트렌드로 본 바이오텍 기업의 비즈니스 기회' 보고서에 따르면, 글로벌 제약·바이오 M&A 거래 규모는 2019년부터 2023년까지 5년간 9632억 달러(약 1328조원)에 달한 것으로 나타났다.

이는 최근 5년간 390개 이상의 투자자 가운데, 10개의 빅파마 기업이 전체 거래금액의 57.7%를 성사시킨 것이다.

구체적으로 빅파마 M&A 동향을 살펴보면, 종양학과 희귀질환 분야에 가장 많은 투자가 이뤄졌다. 종양학 분야의 경우 2019년 BMS가 셀진을 인수한 거래가 최근 5년 내 M&A딜 중에서도 가장 큰 규모였으며, 화이자가 2023년 시젠을 인수하며 큰 주목을 받았다.

희귀질환의 경우 다케다제약(샤이어 인수 2019년), 아스트라제네카(알렉시온 2021년), 암젠(호라이즌 테라퓨틱스 2023년) 등이 상대적으로 수익성과 잠재력이 높은 기업을 인수하면서 신성장 동력으로 점찍었다.

이 가운데 보고서에서는 빅파마가 항체-약물 접합체(ADC) 기반의 신성장 동력을 확보하며 매출 구조를 다변화하고 있다고 평가했다. 시젠, 이뮤노젠 등 시장점유율에서 경쟁 우위를 점할 수 있는 수익모델 중심의 바이오 기업을 향한 투자가 이뤄지고 있다.

동시에 비만·당뇨병 치료제를 포함한 대사질환 치료제 시장의 높은 성장세가 예상됨에 따라, 빅파마는 M&A를 통해 기존 파이프라인을 강화하거나 신규 시장에 진입하고 있다.

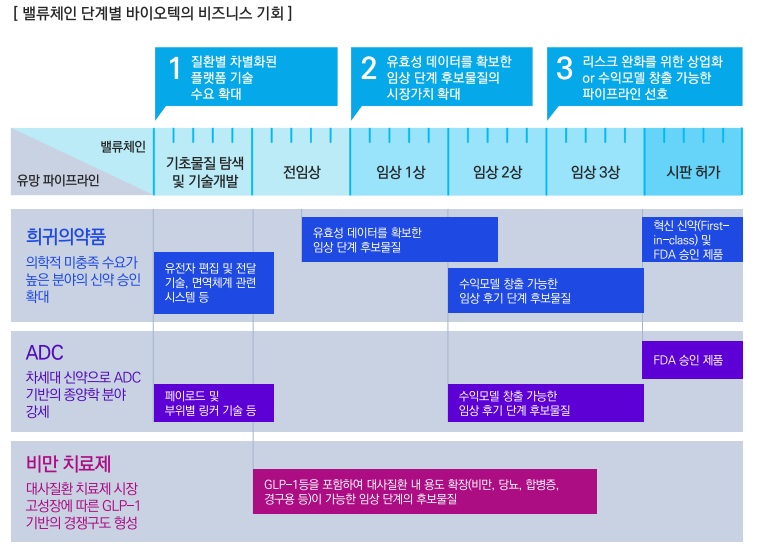

즉 이 같은 빅파마의 적극적인 M&A 추진이 바이오텍에는 비즈니스 기회로 여겨진다는 평가다.

보고서를 통해 삼정KPMG 측은 "일반적으로 대형 제약사를 의미해오던 빅파마는 점차 바이오 중심으로 진화해가는 제약산업 트렌드에 따라 바이오텍과 크고 작은 M&A를 통해 제약‧바이오 기업으로 변모해왔다"며 "존슨앤드존슨, 아스트라제네카, 사노피, 로슈 등의 기업들도 끊임없이 바이오텍에 투자하면서 신성장 동력을 구축했다"고 평가했다.

이어 "빅파마는 블록버스터 의약품 특허 만료나 IRA와 같은 정책적 이슈 등에 직면하면서 발생할 수 있는 타격을 바이오텍 인수를 통해 해소하려는 전략을 보이고 있다"며 "이에 따라 시장 성장이 돋보이는 파이프라인 별로 빅파마의 니즈를 충족시켜 줄 수 있는 바이오텍에게 비즈니스 기회가 확대되고 있다"고 강조했다.

관련기사

- 에이비엘바이오, 이중항체 ADC 개발 위한 유상증자 2024-07-02 17:26:28

- 우시‧파마론에 베이진까지…달라진 중국 제약‧바이오 입지 2024-05-10 05:30:00

- "임상 집중된 제약‧바이오, 상업화 전략 함께 구축해야" 2024-05-08 11:48:11

- 다발골수종 CAR-T 치료제 '카빅티' 미국 이어 유럽 허가 2024-04-25 11:45:55

제약·바이오 기사

- 떠오르는 니세르골린, 임상재평가서 안전…대체제 활용 '기대' 2024-07-15 16:25:49

- 동등성 입증 불가능한 주사용수 기존 자료 제출로 '갈음' 2024-07-08 11:59:02

- 식약처, GMP 적합판정 제출 자료 통합 조정 등 규정 개정 2024-07-08 11:56:50

- 한미그룹 송영숙 회장 "경영 일선 물러나 전문경영인 체제 지원" 2024-07-08 10:58:45

- "20년 만에 나온 콩팥병 신약 케렌디아 조기 관리 시대 열었다" 2024-07-08 05:30:00

제약·바이오 기사

많이 읽은 뉴스

그 밖의 기술적 방법을 이용하여 무단으로 수집되는 것을 거부하며,

이를 위반할 시에는 정보통신망법에 의해 형사 처벌될 수 있습니다.

/NewsMain.jpg)

/NewsMain.jpg)

/NewsMain.jpg)

- 최신순

- 추천순

댓글운영규칙ex) medi****** 아이디 앞 네자리 표기 이외 * 처리

댓글 삭제기준 다음의 경우 사전 통보없이 삭제하고 아이디 이용정지 또는 영구 가입이 제한될 수 있습니다.

1. 저작권・인격권 등 타인의 권리를 침해하는 경우

2. 상용프로그램의 등록과 게재, 배포를 안내하는 게시물

3. 타인 또는 제3자의 저작권 및 기타 권리를 침해한 내용을 담은 게시물

4. 욕설 및 비방, 음란성 댓글